2024 年伊始,苹果筹备近十年的 Vision Pro 正式发售。1 月 19 日开售半小时后,这款起售价约合 2.5 万元人民币的头显设备即在实体店售罄,线上销售渠道亦十分火爆,几乎复刻了 iPhone 上市之初的情形。

与此同时,诸多疑问也被抛出:Vision Pro 会否如同 iPhone 之于移动互联网 ,加速 XR 生态的演进与发展?当前节点下,XR 对于一级机构而言关注价值几何?XR 领域下的哪些细分赛道是更适合新兴创业者的土壤?

XR 是初心 2024 年重点布局的领域之一,Vision Pro 发售伊始,初心投资团队即进行了深度产品体验,并以此为契机,结合 Vision Pro 用户和生态相关企业访谈调研以及行业公开数据,对 XR 行业的投资动态及机遇进行了系统梳理。

本文核心观点包括:

1.历史上 XR 投资“踩坑”较多,但近年来供应链、AI 技术、行业生态层面迎来诸多变量,伴随行业拐点标志性事件 Vision Pro 发售,当前节点下 XR 值得投资机构重新关注。

2.定位为下一代消费级平台的 Vision Pro 兼具 consumption 和 productivity 属性,最终成为 bullcase 的概率较大。

3.硬件层面,VR 硬件供应链与业已成熟的手机厂商供应链高度重合,整机及供应链端留给创业公司的机会天花板有限;而 AR 端零部件的技术成熟度整体较低,初创企业有望通过差异化的技术路径实现弯道超车。

4.应用层或是 XR 领域未来几年最大的创投机会点,平台内容稀缺的早期阶段对创投机构来说是重要的窗口期。

01 XR 行业的旧瓶颈与新变量

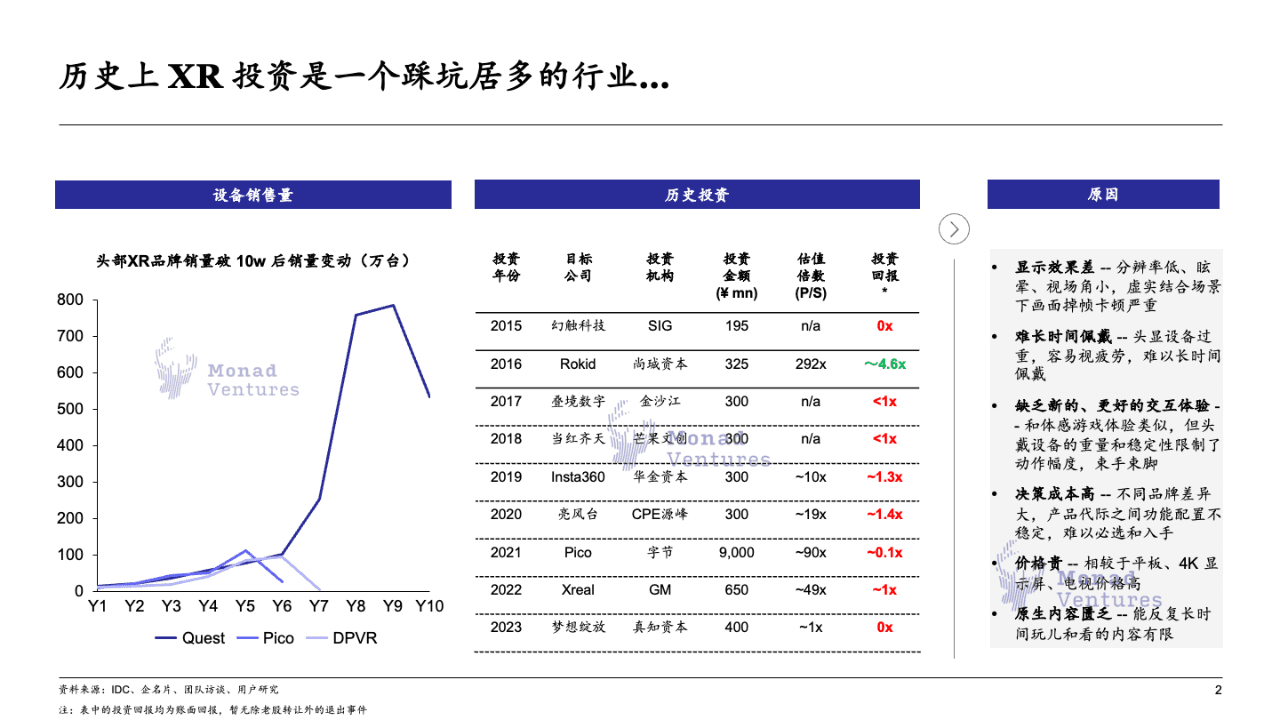

历史上 XR 投资是一个“踩坑”居多的行业。从年出货量看,Quest、Pico、DRVR 等头部品牌分别在突破 113 万、94 万、 785 万的峰值后迅速下滑。回顾投资机构在 XR 领域的历史投资业绩,账面回报倍数也多数小于 1 倍。

究其原因,主要在于 XR 市场增长面临以下几大瓶颈:

第一, XR 设备显示效果差 ,分辨率低、眩晕、视场角小、虚实结合场景下画面掉帧卡顿严重等是既往 XR 头显设备存在的普遍问题。第二,头显设备过重,容易令用户产生视疲劳,难以长时间佩戴。第三,缺乏新的、更好的交互体验 ,市场大多 XR 设备的交互体验和体感游戏体验类似,但头戴设备的重量和稳定性限制了动作幅度,束手束脚。第四,用户使用的决策成本较高,不同品牌差异大,产品代际之间功能配置不稳定,用户难以入手。第五,相较于平板、4K 显示屏、电视价格,XR 设备的价格更高。第六,原生内容匮乏,能反复长时间消费的内容有限。也基于以上原因,一级机构非常谨慎的赛道。

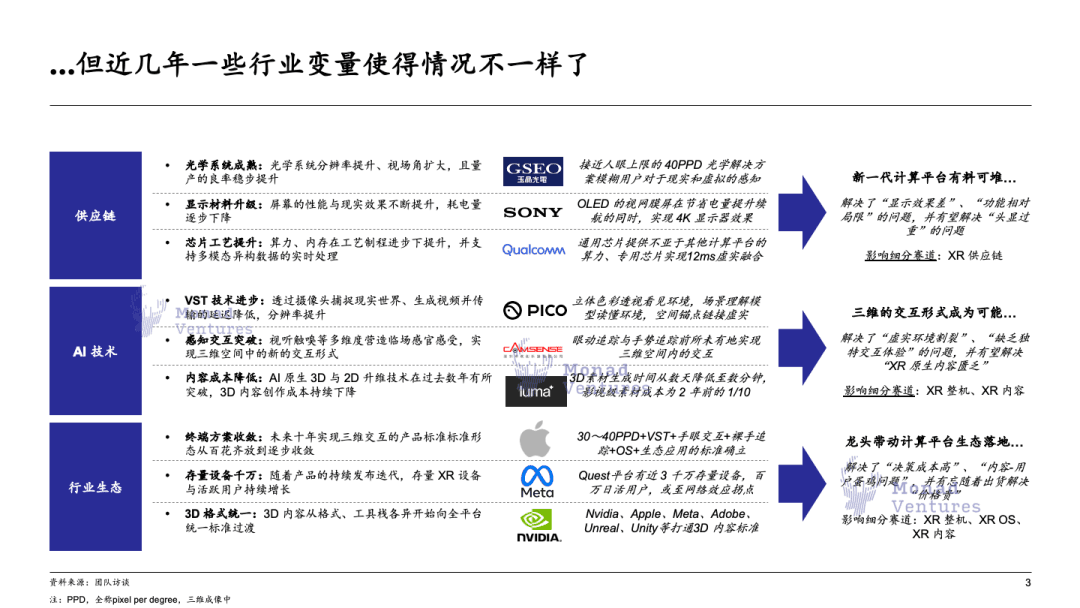

但随着 Vision Pro 的发布,以及近几年供应链、 AI 软件、行业生态的进化,XR 行业迎来了很多变量。

首先是供应链层面的突破。一方面,光学系统的成熟带来了分辨率的提升、视场角的扩大。这也是很多人戴上 Vision Pro 以后的第一感受,觉得这个清晰度真的特别高。另外还有显示材�料的升级,这次 Vision Pro 上搭载的 Micro OLED 清晰度更高、耗电量更低。此外,芯片工艺的提升促成 Vision Pro 较以往设备更优的虚拟现实体验。Vision Pro 同时搭载了 M2 芯片和 R1 芯片,其中的 R1 芯片在虚拟现实结合中发挥外部环境捕捉,以及信息处理、上传的功能,并在用户与环境去交互的过程中提供算力。正是芯片工艺达到了目前的阶段,才能允许这样的体验诞生。

得益于供应链层面前几年的积累,新一代的计算平台有了堆料的可能性。解决了“显示效果差”“功能相对局限”等问题,也让“头显过重”的问题更有可能得到优化,同时也将行业带到了 technical market fit 的状态。

其次, AI 技术层面也有了很大的进步,主要体现在三点。

第一个是 VST 技术的进步。大家戴上 Vision Pro 以后看外部环境,会感觉时延其实非常非常短,也可以很清晰地看到外部环境,虚拟环境下的多窗口交互操作也不影响和现实环境的交互。这是软件层面的一大提升。

第二是感知交互的突破,比如说大家都可以体验到的眼动识别,眼球转动到哪个位置,就把它当做一个光标去选中某个选项,这也是算法层面的显著提升。

同时还有三维空间的交互。不借助任何外力,仅仅体会一下这个东西和你之间的远近距离,就可以在一个虚拟空间中和一个看似现实的东西去做交互,这样的体验其实是前所未有的。

上述 AI 技术的突破解决了“虚实环境割裂”“缺乏独特交互体验”的问题,也有望让“XR 原生内容匮乏”得到解决。

同时不可忽视的是,过去几年行业生态也发生了特别大的变化。

首先表现在终端方案的收敛。苹果发布的这一代产品开始让大家知道,新一代三维交互的消费终��端的标准形态和基础形态可能已经定型。我们大概知道,这样一个可能会在未来十年持续载体到底能获得什么样的三维数据。对于开发者来说,也意味着在数据类型和数据用途上有了更大的确定性。基于此,优秀的工程师和产品经理就可以发挥所长,在现有生态上做更多的事。

其次设备存量来到了千万量级的拐点。目前 Quest 平台的整体出货量已经有 2000-3000 万台的水平,头部的应用也可以达到年流水超过 2000 万美元的水平。对开发者而言这是一个可以深度参与且能赚到钱的生态。回看 PC、手机等载体的发展历程,它们也恰巧是在存量超过千万量级以后,迎来了应用生态爆发的临界点,所以千万这个数量级比较有参考意义。

再次是 3D 格式的统一。此前,通过不同引擎或工具创作的 3D 资产是相对不通用的。但过去几年,Nvidia、Apple、Meta 等重要的 3D 领域巨头公司在尝试打通 3D 内容的标准,这对内容开发者意味着同一款 3D 内容在“安卓”、苹果等不同应用平台之间的迁移成本降低,免去了很多重复造轮子的工作。

总体来说,行业生态的变革缓解了“用户决策成本高”“内容-用户蛋鸡问题”等难点,并有望随着出货解决“价格贵”的问题。

基于上述变量,我们认为在当下节点,XR 值得投资机构重新关注。

02 Vision Pro “无用”?

苹果对 Vision Pro 的定位是新一代消费级计算平台。通过近期的使用体验以及用户访谈,我们也可以看到了 Vision Pro 有可能成为下一代消费级平台的几个机会点。

第一是 Vision Pro 在屏幕面积上的第一性优势。过往任何移动设备的极限面积都不可能超过用户戴着 Vision Pro 体验到的屏幕大小。

第二,交互效率在交互形式创新后会有指数级提升。目前 Vision Pro 的交互体验还有很大的提升空间,但回看 iPhone 的迭代历程,其诞生之初的触控技术主要基于电阻,灵敏度和流畅度与现在相去甚远,后随着电容、force touch 等技术的使用,多点触控、深度多点触控等更加流畅的触控体验逐步到来。所以交互体验其实是可以在第一性优势基础上逐渐提升的事情。

第三,交互形式和产品定位决定了 Vision Pro 的个人化属性,而这一属性更有可能催生更大受众消费品类。和 Mac 一样,Vision Pro 也有 guest mode(访客模式),但该模式的设置时长长达 5-8 分钟,且如果锁屏或息屏后再次启动,不久前设置好的 guest mode 又需重新设置。高成本的访客模式侧面反映出 Vision Pro 的隐私化属性极强。

从用户研究的维度来看,不同人对于 “Vision Pro 到底是什么”“到底对他们意味着什么”的答案也差异极大。这也意味着,Vision Pro 的未来存在多种可能性。

有用户可能是重度“果粉”,希望拥有苹果产品的“全家桶”,或者只是希望 collect 一个新一代际的产品。从这类人群身上可以看到一个 bear case,即 Vision Pro 的吸引力只来源于 novelty。

但这个情景发生的概率相对较低,更多用户告诉我们,Vision Pro 在屏幕面积、多任务操作、交互方式等维度上的优越性带给他们优质体验。比如把 Mac 投屏到 Vision Pro 上,用户不用再盯着一个小屏幕,也不用为了多窗口操作在桌面上放四个大屏幕。这意味着 Vision Pro 有可能成为让用户获得最好的移动版 iMax 体验的产品,兼具 consumption 和 productivity 的属性。这可能是 vision Pro 最后会成为最大的 bullcase 的情形。

总体来说,无论是 Meta 还是苹果,都投入大量成本来做 XR 硬件,这类硬件的用户价值仅停留在 novelty 的概率相对较低。另从用户视角来看,新鲜多元的 use case 正在被开拓。综合上述因素,我们认为, Vision Pro 成为 bear case 的概率极低。对标 Mac 的销量, Vision Pro 已经是一个非常 promising 的市场。

03 XR 领域投资趋势及硬件层机会点

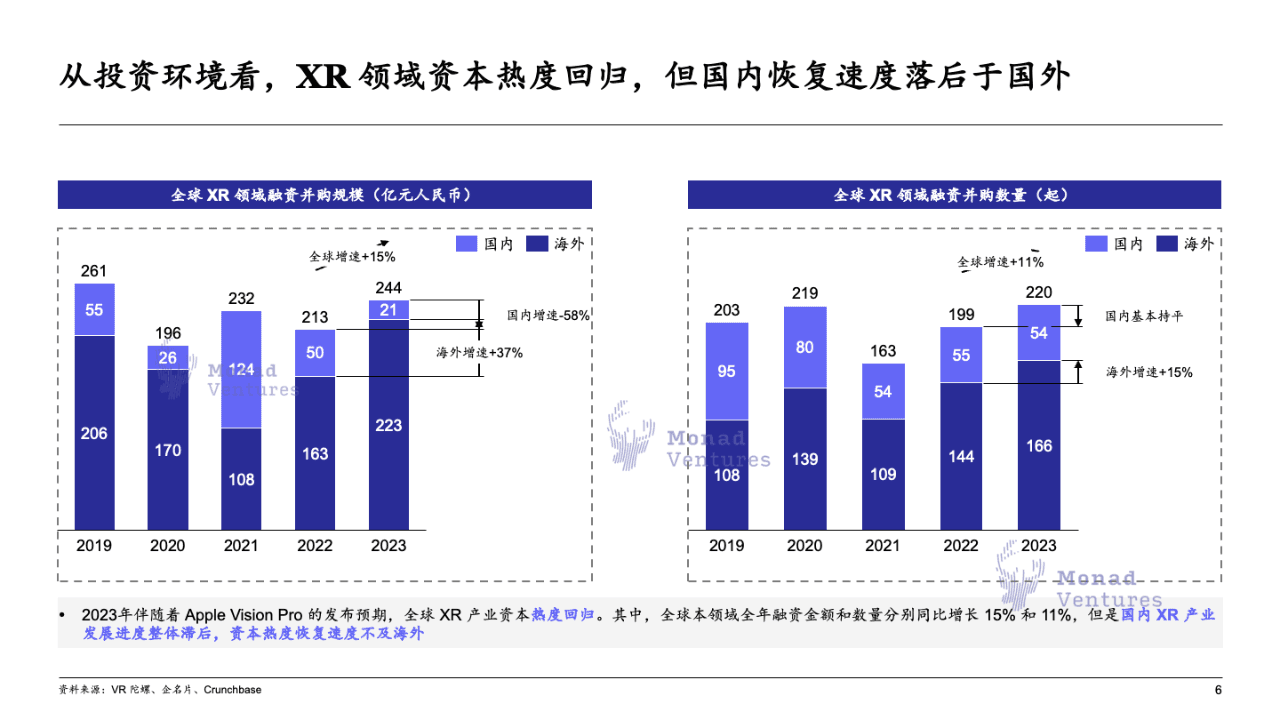

2023 年,伴随着 Apple Vision Pro 发布的预期,全球 XR 产业资本热度回归。其中,全球 XR 全年融资金额和数量分别同比增长 15% 和 11%。但是国内 XR 产业发展进度整体滞后,资本热度恢复速度不及海外。2023 年海外 XR 领域融资同比增速为 37%,国内 XR 领域融资额同比减少 58%。

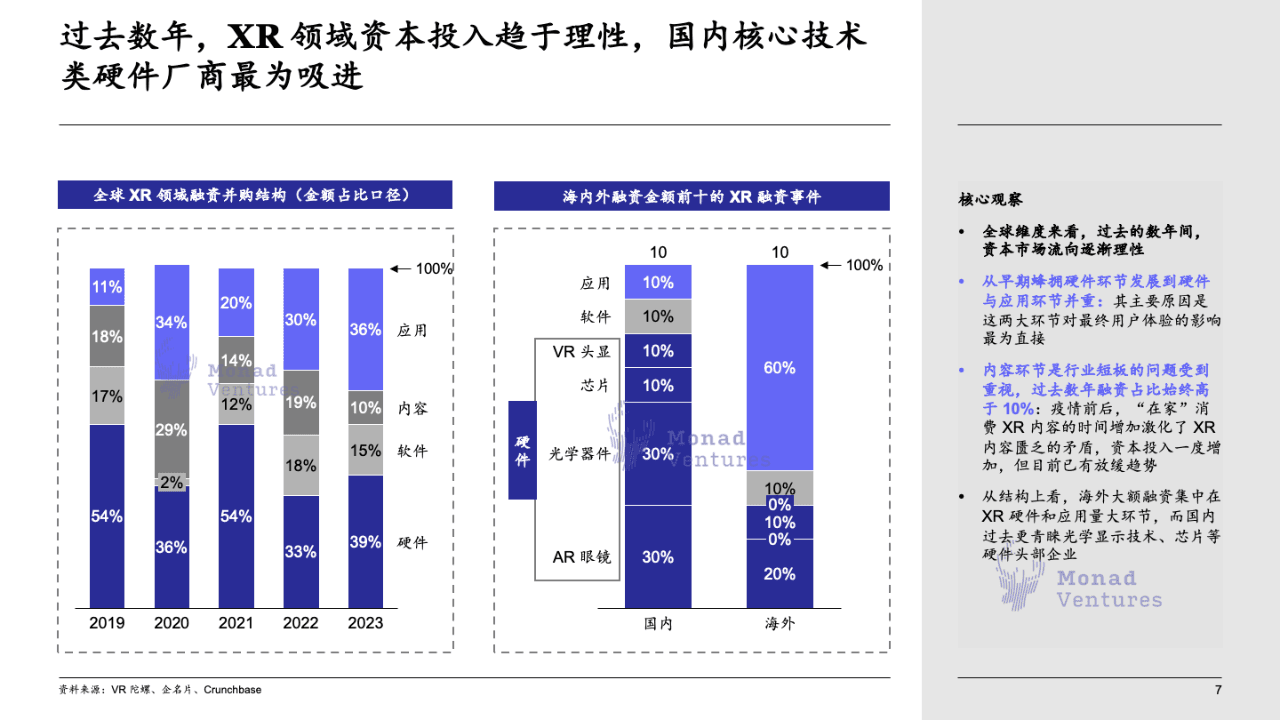

从细分领域来看,全球维度下,过去数年间,资本市场流向逐渐理性,从早期蜂拥硬件环节发展到硬件与应用环节并重。其主要原因是这两大环节对最终用户体验的影响最为直接。

“内容环节是行业短板”的问题也受到重视,过去数年融资占比始终高于 10%。这主要因为疫情前后,“在家”消费 XR 内容的时间增加激化了 XR 内容匮乏的矛盾,资本投入一度增加,但目前已有放缓趋势。

从头部标的的行业结构上看,海外大额融资集中在 XR 硬件和应用两大环节,而国内过去更青睐光学显示技术、芯片等硬件头部企业。但海外应用层投资的 case 已经远超国内,这在某种程度也告诉我们,当一个硬件本体几近落地且数量接近爆发拐点时,应用层投资在这个时间点相对更为有利。

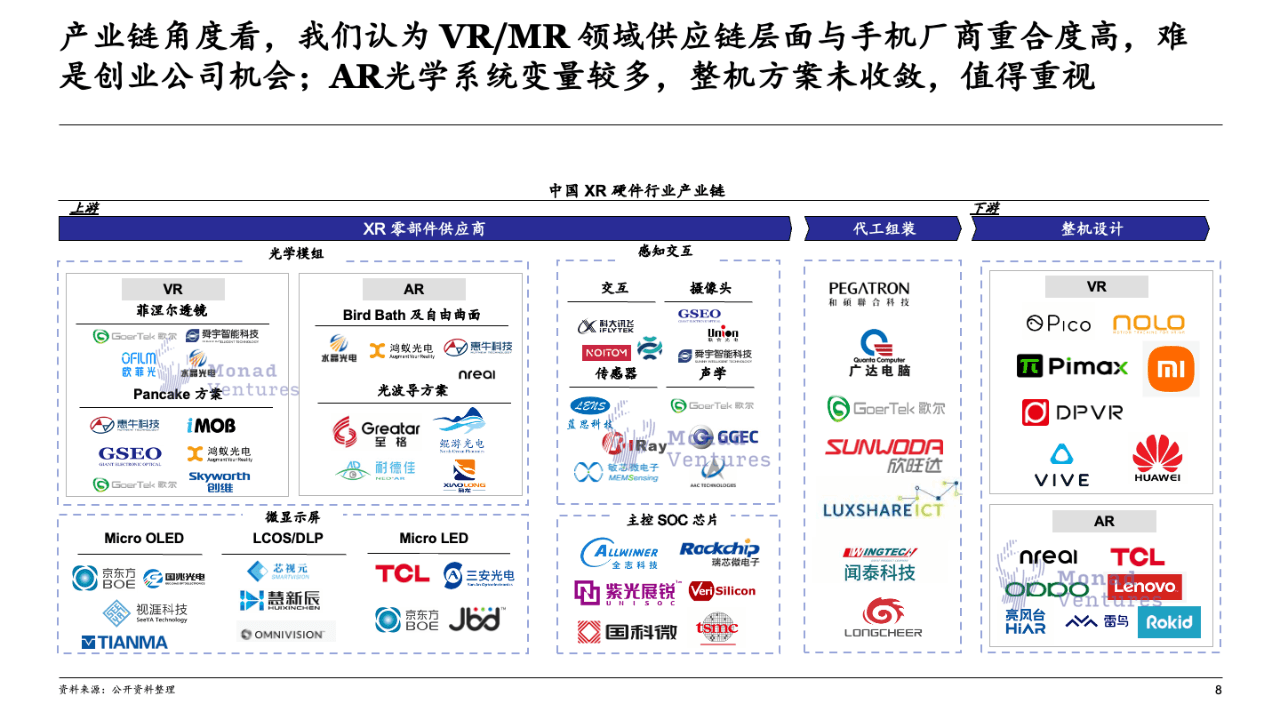

从产业链角度分析,我们也能得到类似的结论。拆解整个 XR 硬件的产业链,我们会发现,除了光学模组的 AR 板块和手机产业链差异比较大以外,微显示屏、感知交互、主控 Soc 芯片、整机组装等其他领域的供应链和手机厂商几乎完全重合。在此情况下,无论是寻求创新性的供应链机会、代工机会还是整机机会,都难逃既有零部件巨头以及手机厂商的“围剿”。

但如上所言,目前 AR 光学系统变量较多,比如技术路线的纷争目前仍然还没有达成共识。在此背景下仍有技术创业周期中的投资机会。

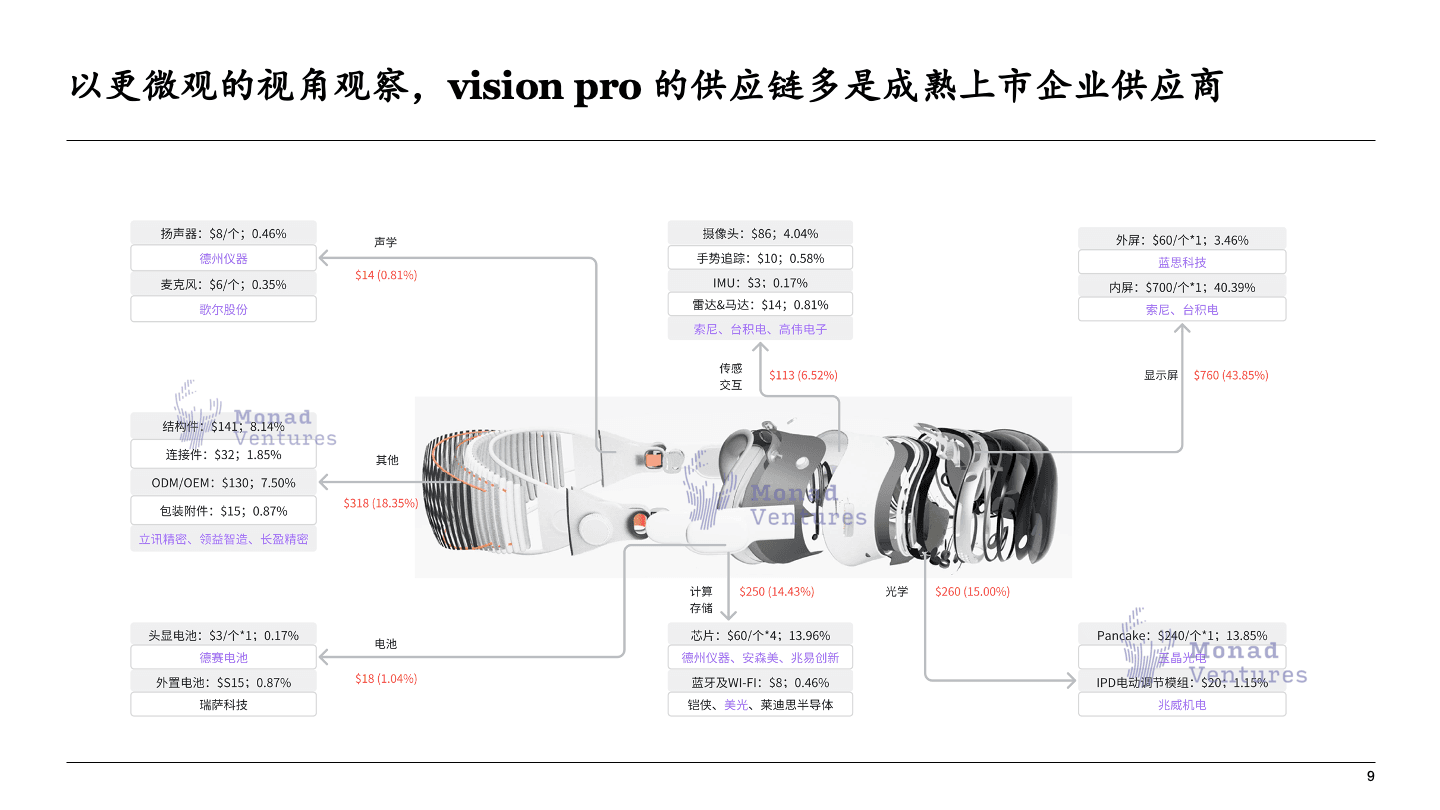

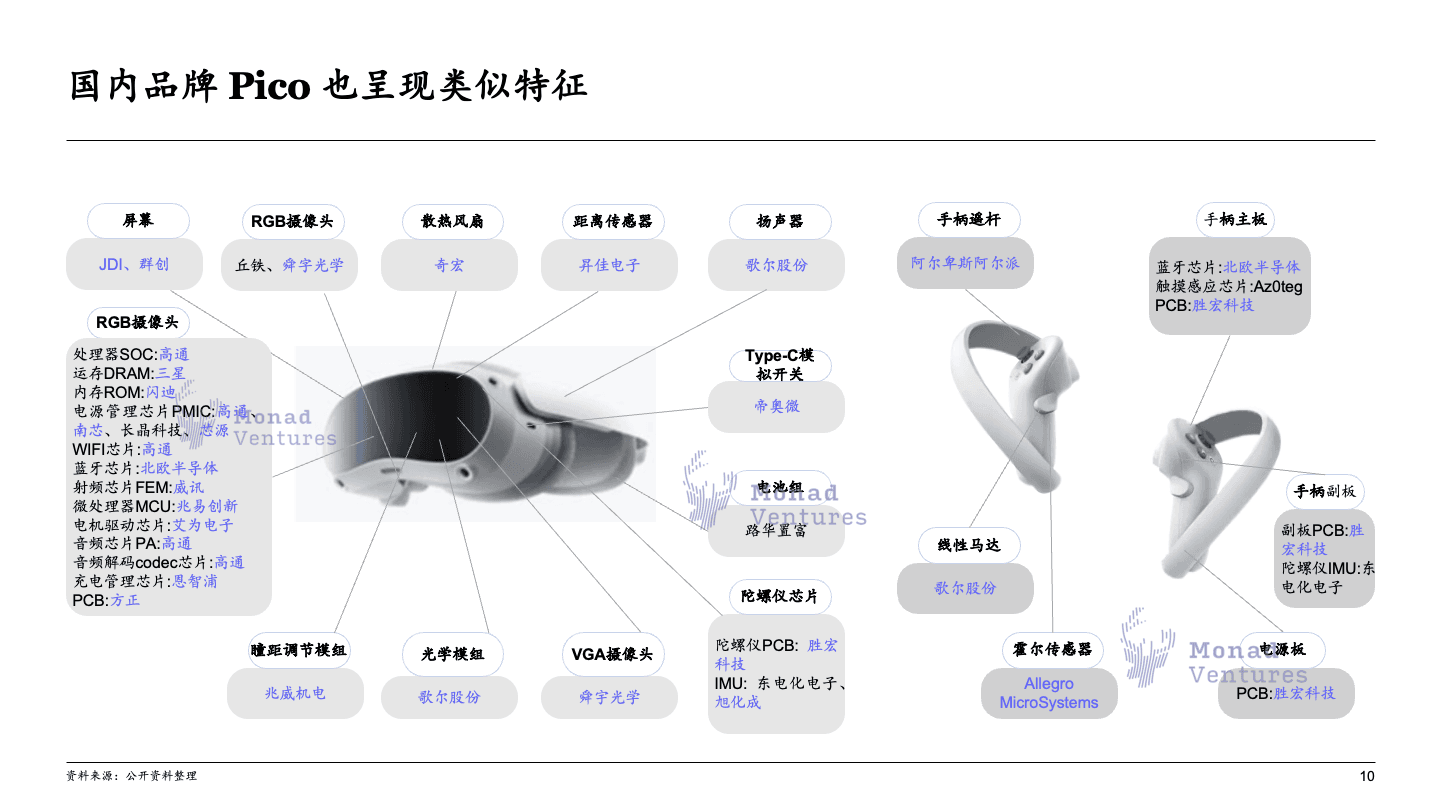

以更微观的视角去看,也会得到类似的答案。如果拆解 Vision Pro 整机零部件,会发现整个供应链上基本都是成熟的上市企业作为供应商,Pico 等国内头部品牌也呈现类似特征。

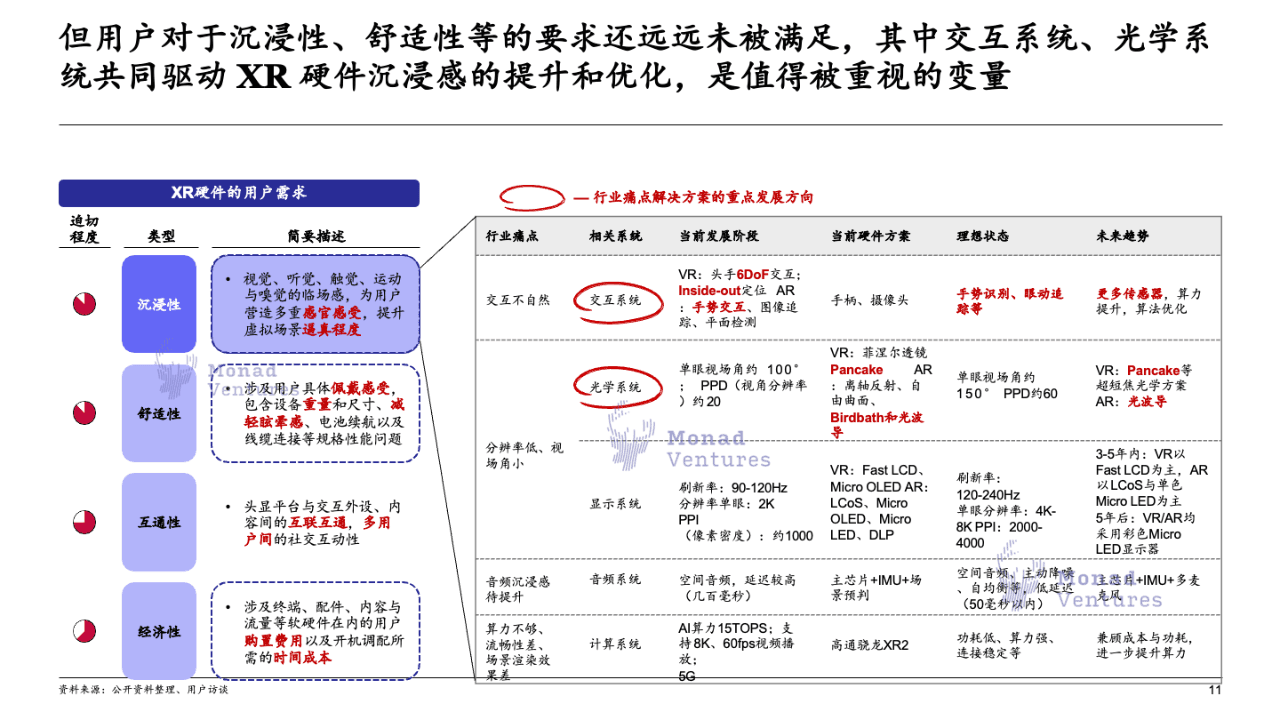

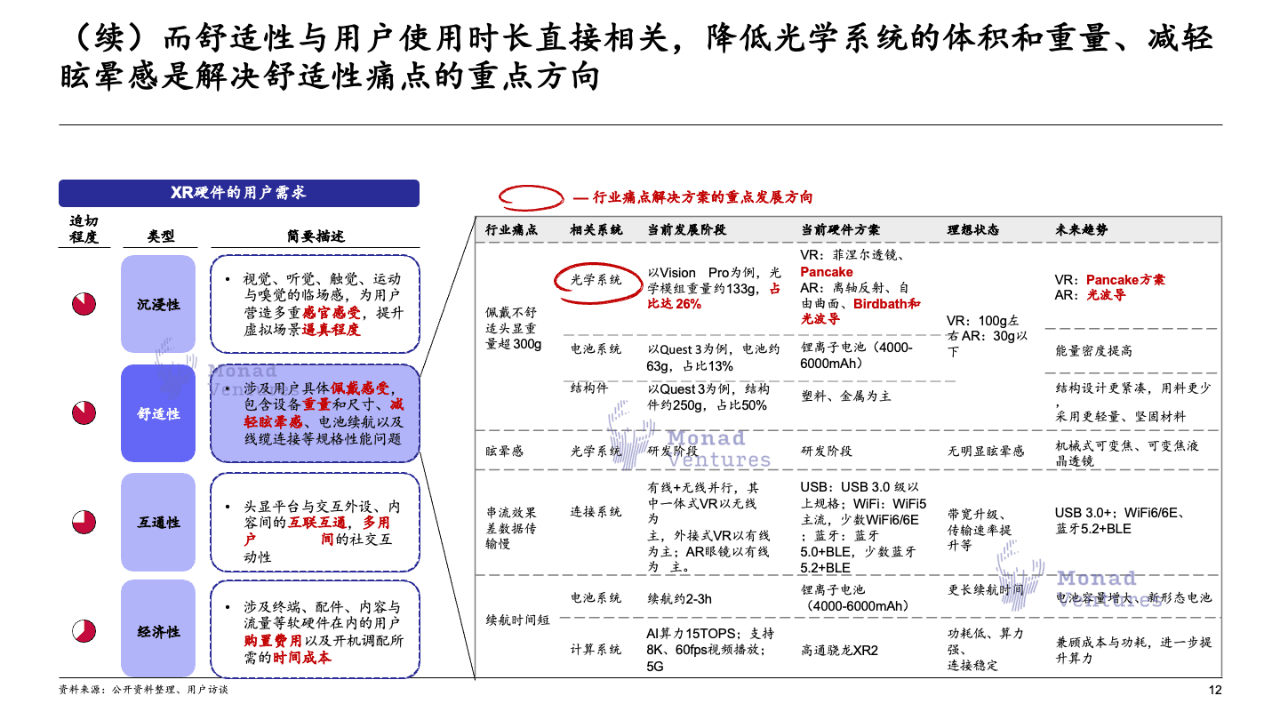

但硬件机会并非为零。即便 Vision Pro 带给用户的体验相较此前的头显设备大幅优化,但在沉浸性、舒适性、互通性、经济性等层面还是有很多待提升空间,其间的技术提升需求即是机会所在。

比如沉浸性方面的一大痛点是交互不自然。鉴于此,手势识别及眼动追踪的流畅度提升,以及其他更多传感器的研发,均是创新空间所在。总体而言,我们认为单一交互方式无法满足深度沉浸体验的需要,未来交互技术将向多模态和精细化方向发展,多模态融合交互将进一步提升自然性和沉浸感。

有哪些交互形式值得关注?近年推出的主流 XR头显纷纷加入了手势追踪、眼动追踪功能。从人们日常工作生活习惯来看,用头与眼定位,用手部动作操控是人们所习惯的主要控制方式。因此预计头部与手部交互技术是未来中短期内重点发展的领域。肌电感应、虚拟气味、精细化触觉反馈、脑机交互等交互形式是我们可以中长期关注的交互形式机会。

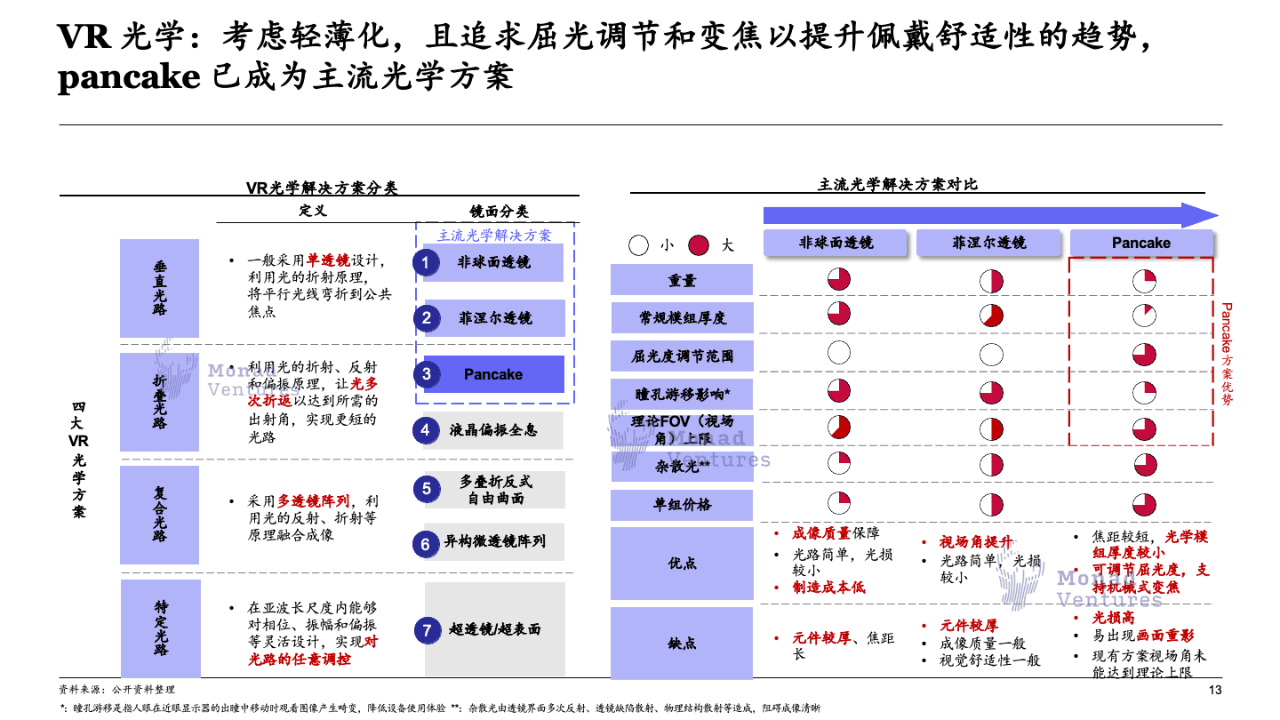

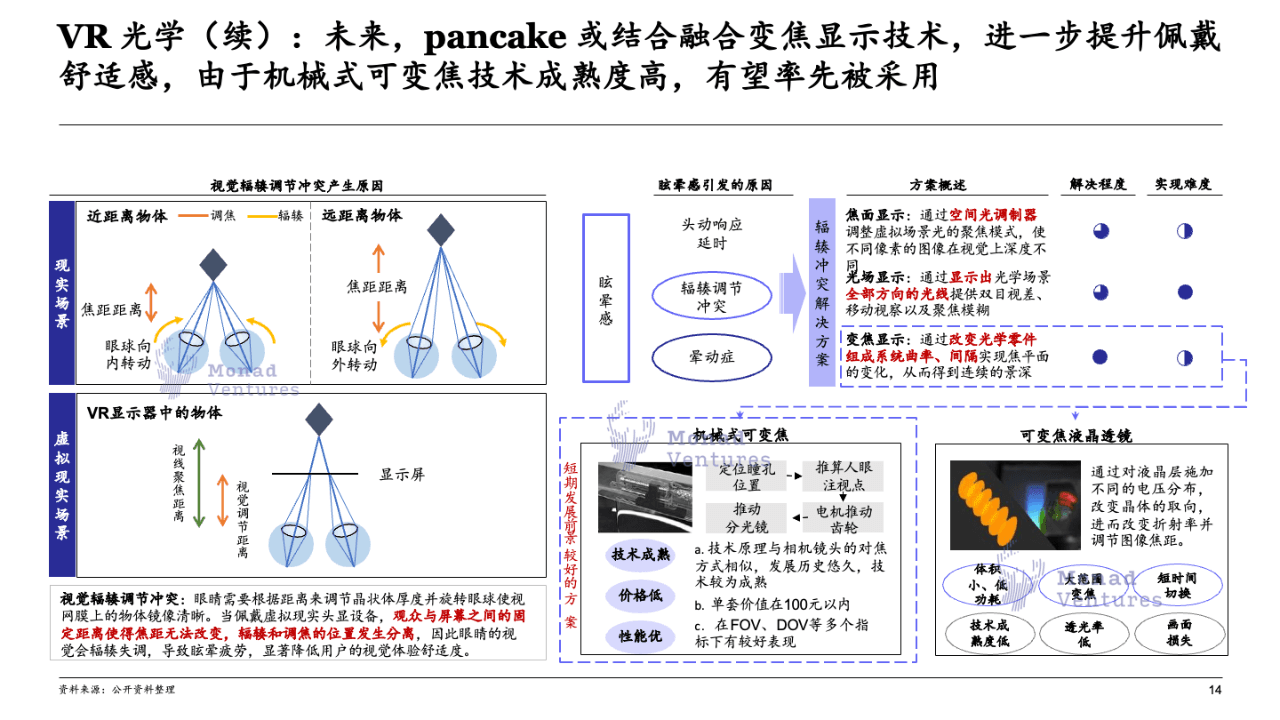

再如光学系统,鉴于轻薄化特征及追求屈光调节和变焦以提升佩戴舒适性的趋势,pancake 已成为主流的 VR 光学方案。但从技术角度,如果与融合变焦显示技术结合,佩戴舒适感会进一步得到提升。

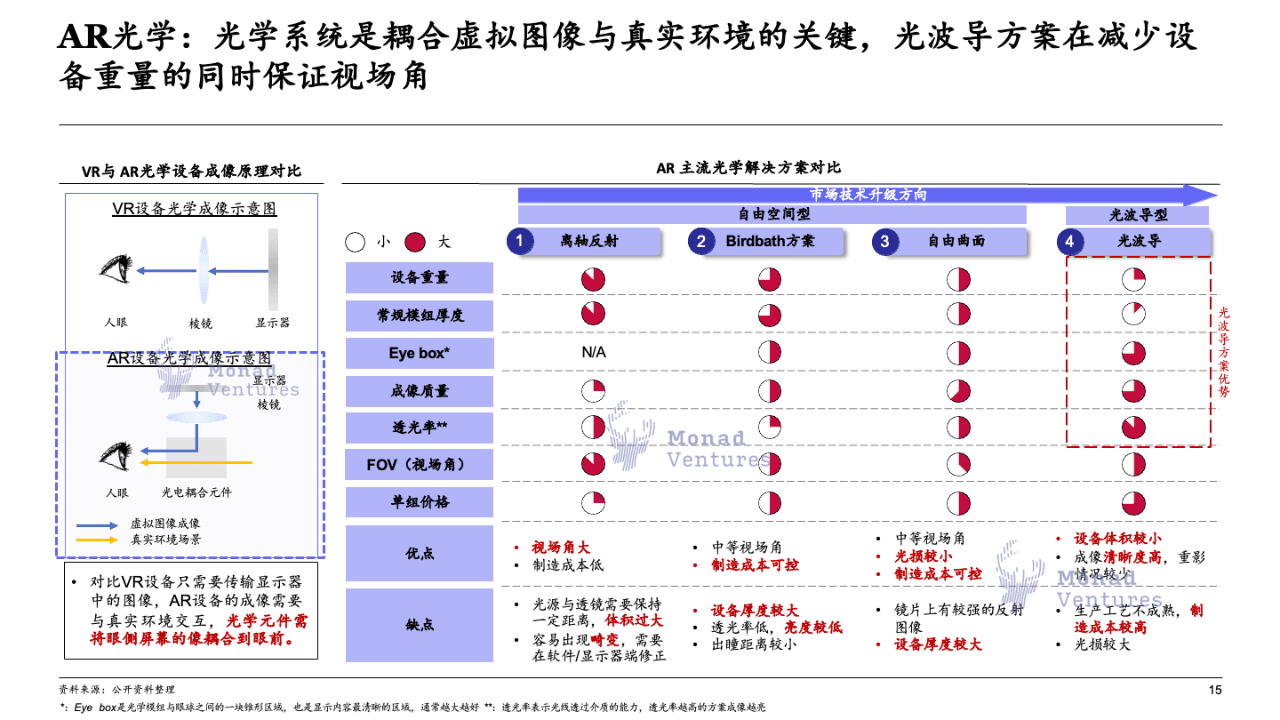

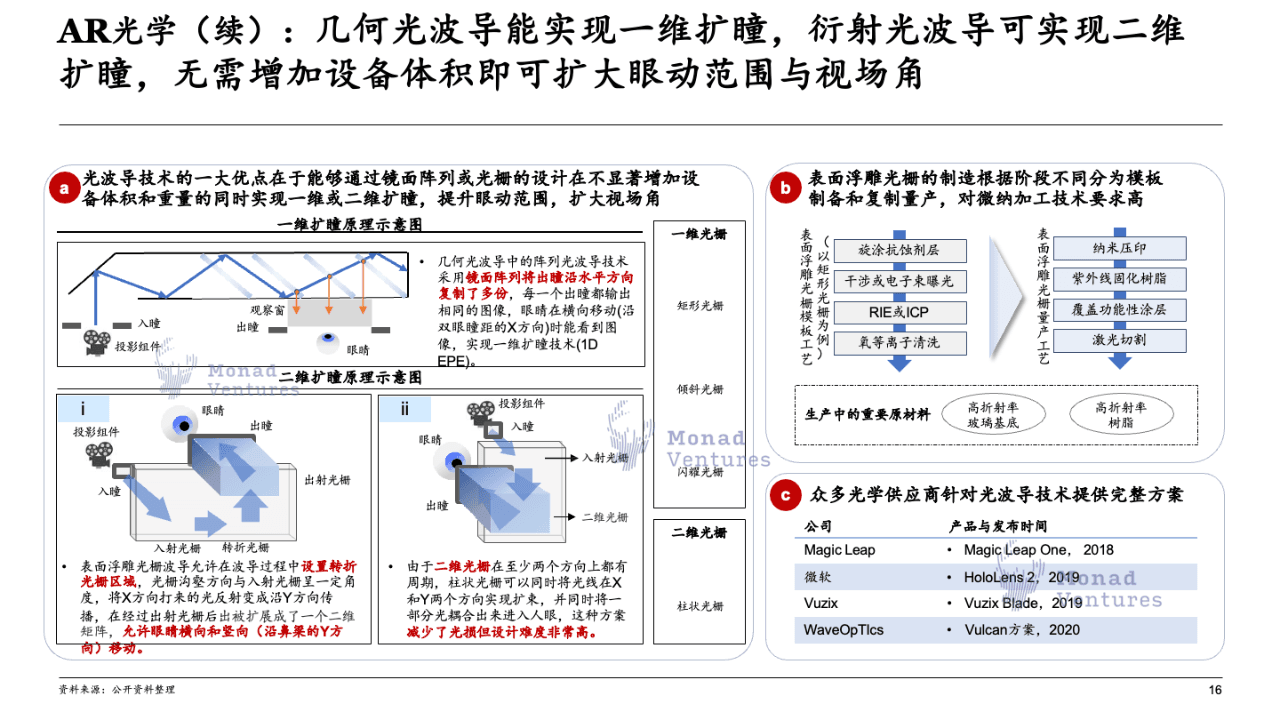

AR 光学方面, Birdbath 是目前的主流方案,但是在新一代技术路径——光波导领域中也有一批处在 Pre-A 到 A 轮之间的公司,它们很快有了自己的产品且达到量产值状态。光波导相较于 Birdbath ,类似 Pancake 之于上一代技术菲涅尔透镜。因而光波导下偏量产的细分技术路径也是值得挖掘的初创公司机会。

04 机会沃土:XR 应用

纵观整个产业链,我们认为,未来几年更有爆发机会的是 XR 应用。

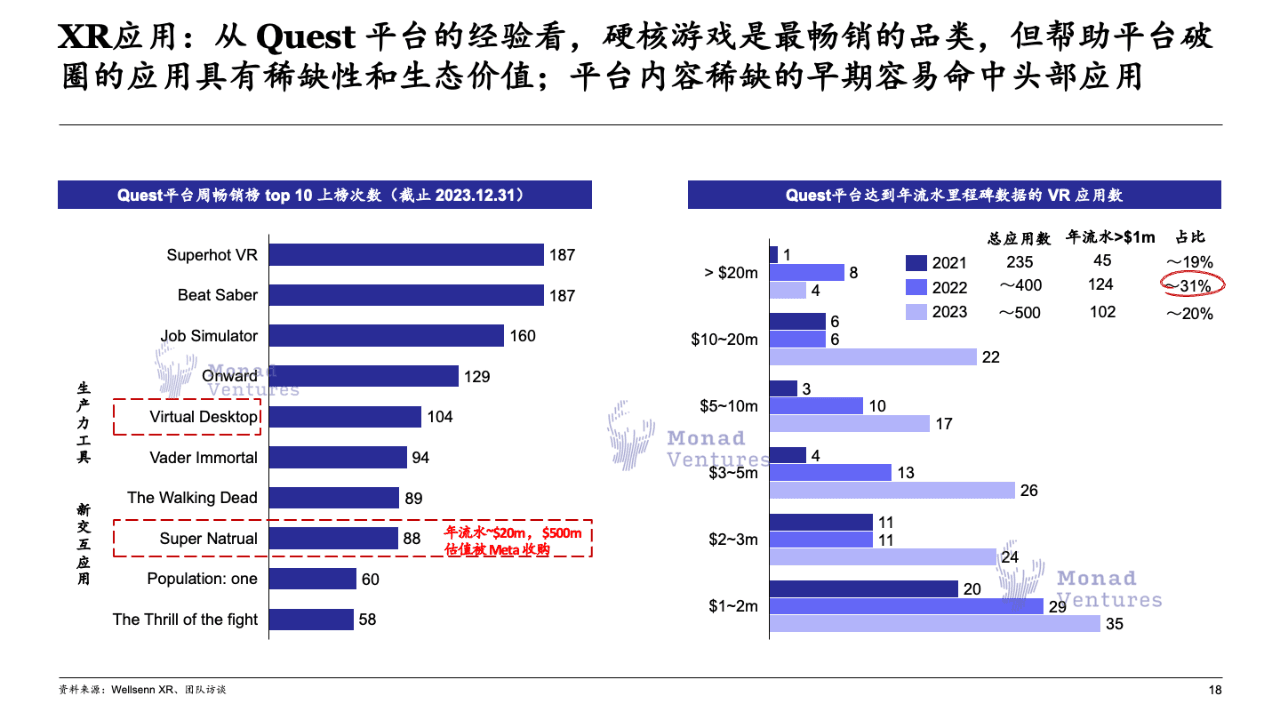

从内容角度,哪些类别的 XR 应用最值得关注?从 Quest 平台的经验看,硬核游戏是最畅销的品�类。过去 4-5 年,Quest 周畅销榜 Top 10 应用中约 80% 为游戏。

但也有极少数的应用和游戏完全无关。比如说生产力工具 Virtual Desktop,其可给用户提供虚拟现实环境中的桌面工作区,用户通过头显设备操作自己的计算机,并且支持投屏、多任务操作等。这款应用和用户对 XR 设备“虚实结合”的理想应用场景结合得相当紧密。

另外一款畅销的非硬核游戏应用是 Super Natrual。这款健身应用是苹果和 Meta 竞相收购的标的,年流水超过 2000 万美元,2021 年以 5 亿美元估值被 Meta 收购。为什么 Virtual Desktop 和其他畅销的硬核游戏没能如同 Super Natrual 成为抢手的收购标的?分析数据,我们发现主要原因在于,能帮助平台破圈的应用更具有稀缺性和生态价值。

我们通过访谈发现,Quest 平台的男性用户占比约在 6-7 成,而 Super Natrual 的男女用户比例约为 1:1。这就意味着这样一款应用可以 on board 更多非传统定义下的 Quest 平台的典型用户。Vision Pro 同理,能帮助 Vision Pro 进一步破圈的应用在它的内容生态中会更有机会。

此外我们发现,在平台内容普遍稀缺的早期阶段,头部应用的命中率也相对较高。这一结论来自我们观察到的一组数据:2021-2023 年,Quest 平台中年流水超过 100 万美元的应用占比均超过 19%,2023 年这一比例甚至达到 31%。这和整个生态处于早期、平台内容审核较为严格有关。同时也意味着这一时间点下,发行能力也是较为重要的能力象限。

那么在全生态尚处早期的阶段如何挖掘到优质的 XR 应用公司?我们有以下两点思考。

第一,bet 人或团队。通过调研发现,由于生态初期内容稀缺,较早��进入的应用公司能以较低的前期研发投入换来可观的销量增长,这就导致这类应用的 pay-back period 非常短,短则只有几个月。但这类标的也很容易在早期快速增长的阶段就被“大厂”收购。因此对早期投资机构来说,捕获此类标的的时间窗口非常短暂。这也反向启发我们,在短促的窗口期下,bet 人或团队的逻辑具有参考价值。

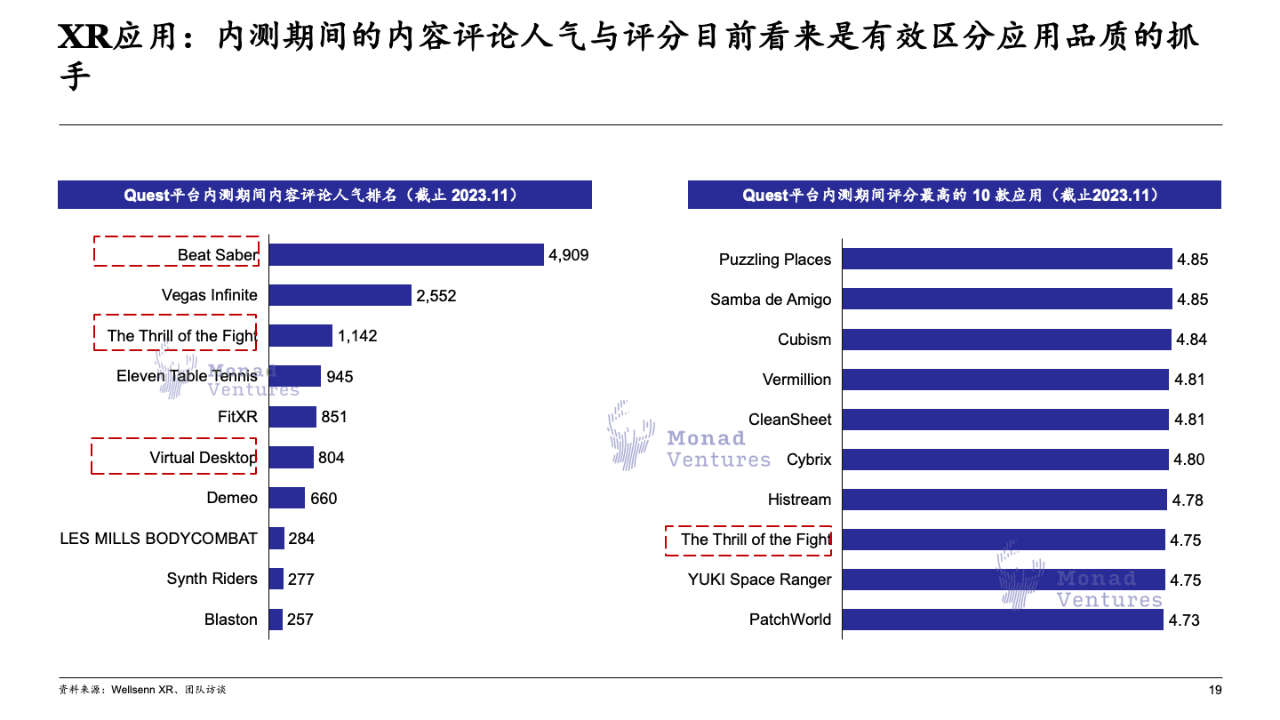

第二,借助内测指标识别优质应用,抓住机会及时入局。回溯当前相对爆款的应用在早期阶段的 key metrics ,我们发现,第一个指标是内测期间的内容评论人气排名。譬如 Beat Saber 在 Quest 平台内测期间的评论人数为 4909,可以推测,它的活跃用户远超过了这个数量级。在内测期间活跃用户数量难以精准获取的情况下, 这个 metric 是一个较好的评估抓手。二是内测评分,分析数据发现,相对比较爆款的应用内测评分均高于 4 分。以上两个指标可以辅助甄别尚处早期的应用质量,便于找准时机进行布局。

XR 是初心 2024 年重点布局领域之一。我们认为人机交互的模式更迭背后有望诞生新的计算平台机会,而利用好交互创新的应用将有望成为杀手级应用引入亿级用户。

本文作者:Darren